遺産に係る基礎控除額の計算方法と相続税の仕組み

※本記事は更新日現在の法令・実務に基づき内容を確認済です。

執筆

司法書士 速水陶冶

/司法書士法人はやみず総合事務所 代表東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。自身の経験から、相続や借金に関する問題の困難さとその解決の重要性を深く理解しており、依頼者の不安に寄り添った丁寧なサポートを信条としている。

東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。自身の経験から、相続や借金に関する問題の困難さとその解決の重要性を深く理解しており、依頼者の不安に寄り添った丁寧なサポートを信条としている。

相続税は、相続財産のすべてにかかるわけではありません。

「基礎控除額」と呼ばれる非課税枠があり、財産がこの金額以下であれば相続税はかかりません。

基礎控除額は、「3,000万円+600万円×法定相続人の数」という式で計算できます。

相続放棄をした人や養子も、この計算式における「法定相続人の数」に含まれます。

目次

相続税のしくみと計算方法

相続税とは?

相続税は、亡くなった人(被相続人)の財産を受け継いだときにかかる税金です。相続人が財産を相続したときだけでなく、遺言により法律上の相続人(法定相続人)以外の人が財産の贈与(遺贈)を受けた場合にも相続税がかかります。

相続税における基礎控除とは?

相続ではプラスの財産に限らず、マイナスの財産である借金も受け継ぐことになります。ですから、相続税を計算するときには、まず、プラスの財産からマイナスの財産を差し引きした金額(課税価格の合計額)を出します。この段階で相続財産がゼロかマイナスであれば、財産を受け継いでいないことになり、当然相続税はかかりません。

さらに、相続税の計算では、この課税価格の合計額から「遺産に係る基礎控除額」(基礎控除額)を差し引きすることができます。課税価格の合計額から基礎控除額を差し引いた額(課税遺産総額)がゼロかマイナスになる場合にも、相続税はかかりません。

つまり、相続財産があっても、その金額が基礎控除額以下である場合には、相続税は一切かからないことになります。

基礎控除を上回っても相続税が軽減・免除される場合もある

基礎控除額を上回る相続財産があり、本来は相続税が課税されることになる場合でも、相続人によっては相続税が軽減または免除されることがあります。

たとえば、相続税には「配偶者の税額軽減」という制度があります。被相続人の配偶者は、相続した額が法定相続分以下または1億6000万円の場合には、相続税の納付額がゼロになります。

覚えておきたい基礎控除額の計算方法

基礎控除額の計算式

基礎控除額は、次の計算式により算出されます。

基礎控除額=3000万円+600万円×法定相続人の数

相続財産の額が基礎控除額以下であれば、相続税は一切かかりませんし、相続税の申告も原則として不要です。

法定相続人が0人の場合には基礎控除額は3000万円になりますから、基礎控除額の最低額は3000万円ということです。相続財産が3000万円以下であれば、相続税がかかる心配はありません。

基礎控除額の計算法(事例)

たとえば、被相続人に配偶者と子2人がいる場合、法定相続人は3人ということになりますから、基礎控除額は、

3000万円+600万円×3人=4800万円

となります。この場合、相続財産が4800万円以下であれば、相続税はかかりません。仮に6000万円の相続財産があったとすると、6000万円から4800万円を引いた1200万円に対して相続税が課税されることになります。

「法定相続人の数」は民法上のルールと違う

被相続人の財産を相続したくない場合には、相続人は相続放棄をすることができます。相続放棄をすれば、民法上は最初から相続人でなかった扱いになります。しかし、基礎控除額を計算する際の「法定相続人の数」には、相続放棄をした人も含みます。

たとえば、法定相続人が配偶者と子3人の場合、配偶者のみが財産を相続して子3人は相続放棄したとしても、法定相続人の数は4人となりますから、基礎控除額は、

3000万円+600万×4人=5400万円

となります。

また、子の中に養子がいる場合には、次のようなルールで法定相続人の数を計算します。

| ①被相続人に実子がいる場合 | 養子が2人以上いても1人として計算 |

|---|---|

| ②被相続人に実子がいない場合 | 養子が3人以上いても2人として計算 |

たとえば、相続人が配偶者と実子1人養子2人の場合には、養子を1人と数えますから、法定相続人の数は3人となり、基礎控除額は

3000万円+600万×3人=4800万円

になります。

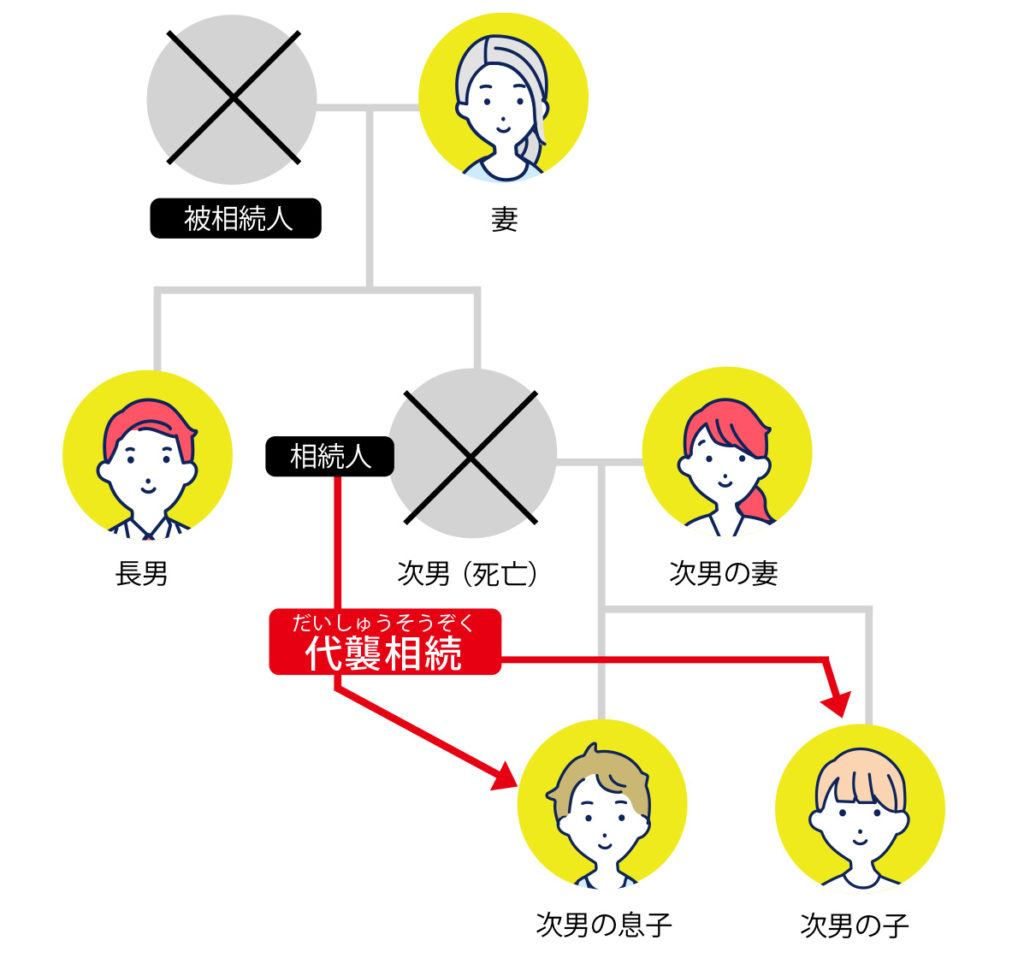

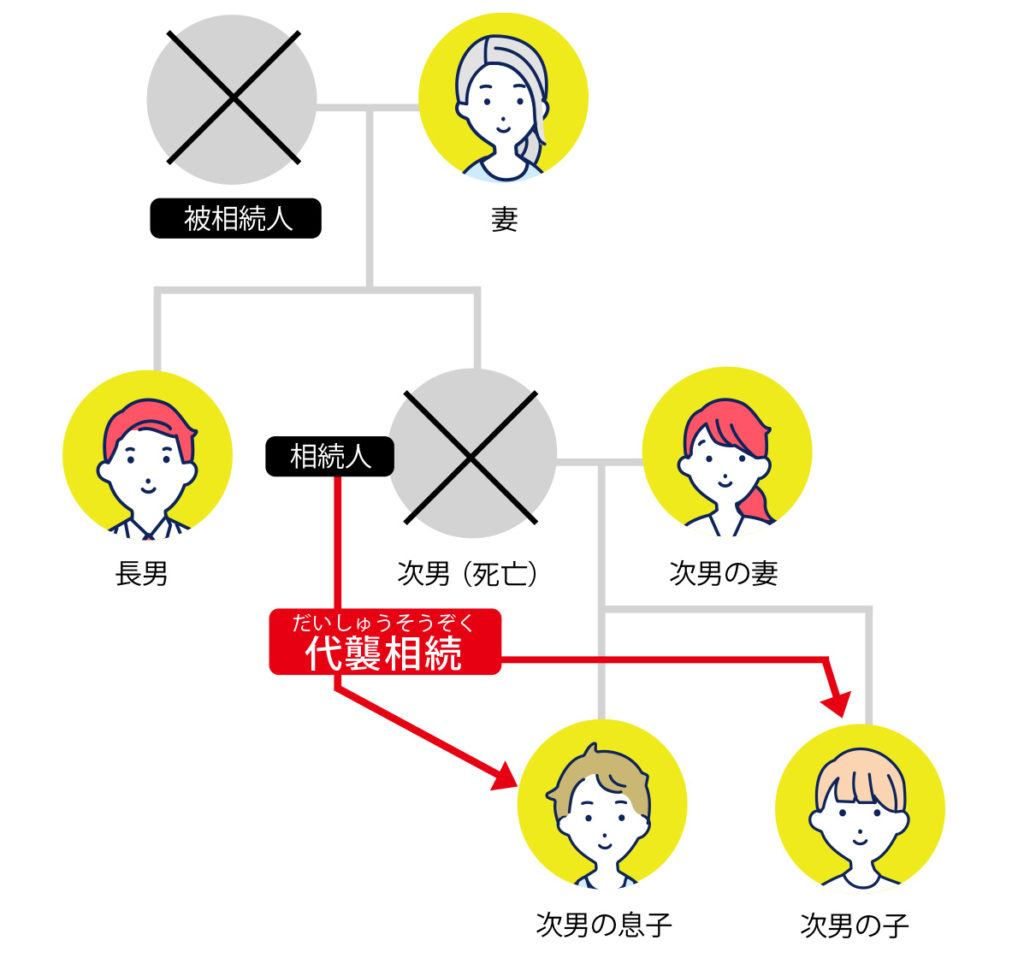

代襲相続が起きた場合の基礎控除額の計算

代襲相続が起きると、相続人が増えて基礎控除額が上がることがあります。代襲相続の場合でも、被代襲者に関係なく、相続人の数を基準に基礎控除額を計算するからです。

たとえば、図1のケースでは、元々の相続人は妻A、長男B、次男Cの3人です。次男Cが亡くなって代襲相続が発生したことにより、次男の子D、次男の子Eが相続人になっています。この場合、相続人の人数はA、B、D、Eの4人となるので、相続人4人として基礎控除額を計算します。

【図1】

相続人3人の場合の基礎控除額は4,800万円、相続人4人の場合の基礎控除額は5,400万円です。もし遺産の額が5,000万円とすると、代襲相続が発生したため相続税がかからずにすんだことになります。

特に、被相続人が高齢で兄弟姉妹が相続人になる場合、兄弟姉妹の中にも亡くなっている人が何人もいて、代襲相続により相続人が10人以上になるようなケースもあります。相続人が増えると相続税がかからない点は都合が良いですが、遺産分割でもめてしまいがちですから事前の相続対策が重要となります。

相続税や基礎控除額を計算するときの注意点

相続税の納付額が0円でも申告が必要な場合がある

相続税が基礎控除額以下の場合には相続税はかかりませんから、原則として相続税の申告は不要です。

しかし、上記で説明した「配偶者の税額軽減の制度」などの特例によって相続財産の額が基礎控除額を下回る場合には、相続税の申告が必要になります。

また、「小規模宅地等についての相続税の課税価格の計算の特例(小規模宅地等の特例)」を利用して相続税の納付額がゼロになる場合にも、相続税の申告は必要です。小規模宅地の特例とは、相続財産の中に自宅や事業用宅地が含まれる場合に、その宅地の評価額を大幅に引き下げるというものです。

上記のような特例や控除のメリットは、相続税の申告をしなければ受けられませんから注意しておきましょう。

まとめ

相続財産が基礎控除額以下であれば相続税はかかりませんので、実際に相続税が課税されるケースはそれほど多くありません。

しかし、相続財産の確定や評価には時間がかかることがあり、相続税がかかるのかどうかもはっきりしないことがあります。

相続税の申告には10ヶ月という期限もありますので、速やかに相続財産を把握し、手続きを進めるようにしましょう。

お探しの記事は見つかりましたか?

関連する記事はこちら

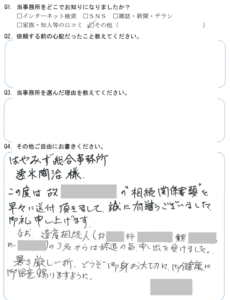

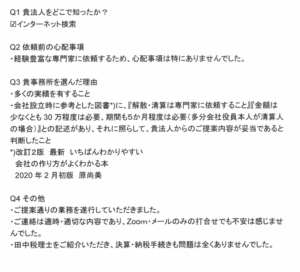

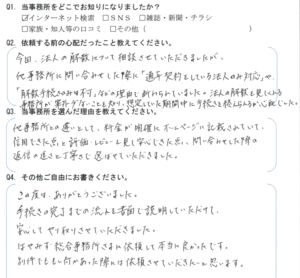

お客様の生の声

コラムカテゴリー

- トップページ

- はやみず総合事務所について

- お客様の生の声

業務内容・サービス紹介

- 法人向けサービス

よくあるご質問

- よくあるご質問

コンテンツ

- プライバシーポリシー

- 求人情報

新着情報

2026/03/01

司法書士(有資格者)の採用募集を開始いたしました2026/01/20

代表速水が書籍『人はこんなことで破産してしまうのか!』の監修をしました。2025/12/25

減資(資本金減少)の手続きと登記の流れ、節税のメリットを司法書士が徹底解説2025/12/25

年末年始のお知らせ