【海外在住者向け】日本の相続手続きを司法書士が完全サポート|不動産登記・預金解約まで帰国不要で完結

※本記事は更新日現在の法令・実務に基づき内容を確認済です。

執筆

司法書士 速水陶冶

/司法書士法人はやみず総合事務所 代表東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。自身の経験から、相続や借金に関する問題の困難さとその解決の重要性を深く理解しており、依頼者の不安に寄り添った丁寧なサポートを信条としている。

東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。自身の経験から、相続や借金に関する問題の困難さとその解決の重要性を深く理解しており、依頼者の不安に寄り添った丁寧なサポートを信条としている。

海外在住の相続人の不安を解消するために、手続きのポイントを5つのステップに凝縮して動画でまとめました。実務で間違いやすい署名証明(サイン証明)の注意点など、海外在住者が押さえるべき重要事項を短時間で確認いただけます。

最大の問題は「印鑑証明」の壁!:日本の印鑑証明書が使えない海外在住者は、代わりに現地の在外公館で「サイン証明」や「在留証明」を取得する必要があります。

海外からでも「帰国不要」で完結可能:戸籍収集から不動産登記、預金解約、さらには相続税の納税管理人選任まで、すべてをZoomなどのオンライン相談と郵送手続きで完結できます。

司法書士が「予期せぬトラブル」を排除:父親の借金や想定外の相続人といった複雑な相続を経験した司法書士が、煩雑な書類のやり取りや法律的な障壁を完全に代行。時差や郵送のタイムラグによる手続きの長期化を防ぎます。

目次

📌 海外在住者の日本の相続手続きは「国内相続」と何が違うのか?

海外在住の相続で複雑化・長期化する3つの要因

海外から相続手続きを進める場合、次のような要因が重なるため時間を要します。

- 物理的な障壁

- 法律的な障壁

- 税務的な障壁

戸籍謄本など日本の公的書類を取り寄せる際、郵送期間が長くなり、往復で数週間かかることもあります。さらに、書類に不備があった場合の再郵送、時差による問い合わせの遅れなどの時間的ロスも発生し、手続き全体が長期化します。

相続人や被相続人(亡くなった方)が外国籍の場合、その国の法律(外国法)が関わる可能性があります。

通常、相続手続きは日本の法律にもとづいて進められますが、「誰が相続人になるか」や「財産の分け方」といった相続の根幹は、亡くなった方の国籍国の法律が適用されるのが原則です。

そのため、亡くなった方が外国籍の場合、日本の不動産や日本の預貯金を相続する場合であっても、まず外国法で相続人を確定しなければなりません。ただし、日本の法務局での登記手続き自体は日本法に従う必要があり、結果として、一つの相続で日本のルールと外国のルールが複雑に絡み合うため、事前の確認が欠かせません

相続人が海外在住であっても、日本の相続財産があれば相続税の課税対象となります。さらに、被相続人と相続人それぞれの国籍や過去の日本での居住歴によって、国外財産を含めた広い範囲が課税対象となるかどうかが決まります。

この判断は非常に複雑で法律改正も多いため、税務面では慎重な判断が欠かせません。

【最重要】日本の「印鑑証明」が使えない! 代替となる公的書類の準備

海外在住者が日本の相続手続きを進める際に、多くの方が最初につまずくのが「印鑑証明書が取得できない」という問題です。海外生活が長い方は住民票を抜いているため、印鑑登録そのものができません。相続手続きのためには、次のような公的証明を準備する必要があります。

遺産分割協議書などに記載された署名が本人のものであることを証明するもので、現地の在外公館(大使館・領事館)に発行してもらいます。

このサイン証明には、主に次の2種類の形式があります。

- 合綴型(綴じ込み式): 在外公館が発行する証明書と、領事の面前で署名した協議書を綴じ合わせ、割印を行う形式

- 単独型(単体証明式): 協議書とは別に、申請者の署名のみを単独で証明する形式

法務局と金融機関では要求される形式が異なります。法務局(登記)は厳格な合綴型を求める一方、金融機関(預金解約)は簡便な単独型で足りることが多いため、提出先に応じてどの形式を取得すべきかを実務経験のない方が判断するのは困難です。

海外在住者は住民票がないため、住所を証明する書類として、日本大使館・領事館が発行する在留証明を提出します。

相続手続きの内容や提出先によっては、外国の公文書に対してアポスティーユ(外務省の認証)が求められる場合があります。これは国際的に文書の真正性を証明する制度で、金融機関や一部の登記手続きなどで必要になることがあります。

✅ 【ステップ別】海外からの日本の相続手続きを円滑に進める5つの手順

📝ステップ1:戸籍謄本の収集と相続人の確定

相続手続きの最初のステップは、相続人を確定するための戸籍謄本一式をそろえることです。被相続人(亡くなった方)の出生から死亡までのすべての戸籍を取得し、そこから法定相続人が誰であるかを判断します。

海外在住の方でも、戸籍は日本の市区町村役場に対して郵送で請求できます。請求に必要な書類(申請書・返信用封筒・手数料の定額小為替など)は役場によって異なるため、事前にホームページで確認することが大切です。海外への郵送には時間がかかるため、往復で2〜4週間程度を見込む必要があります。

相続人の連絡先の確保も重要

遺産分割協議書には「相続人全員の署名」が必要となるため、一人でも連絡が取れない相続人がいると、手続き全体がストップし、大きく遅れてしまいます。誰が相続人かを戸籍で確定した後も、海外のどこに住んでいるか、確実に連絡が取れるかを早い段階で確認し、相続人間の連絡体制を整えておくことがスムーズな手続きの鍵となります。 私自身、戸籍収集の過程で、それまで知らなかった「想定外の相続人」が発覚するという経験をしています。連絡先の確保を怠ると、その後の交渉や署名手続きが何年も進まないという事態に直結します。そのため、相続人の確定と同時に「全員と確実に連絡を取る体制を構築すること」こそ、複雑な相続を経験した私たちが最も重要視するポイントです。

📝ステップ2:遺産分割協議書の作成と海外での「サイン証明」の取得

相続手続きの流れの中で最も重要なポイントが、遺産分割協議書の作成と署名手続きです。相続人全員が遺産の分割に合意し署名した遺産分割協議書がなければ、不動産の相続登記や預金解約などの手続きを進めることができません。

遺産分割協議書には、誰がどの財産を取得するのかを記載し、全員が合意したことの証となる署名欄を設けます。もし内容に不備があると、法務局や金融機関から差し戻され、作成し直さなければならないことがあります。

海外在住者は「サイン証明」が必須

海外の相続人が遺産分割協議書に署名する際には、現地の在外公館で発行されるサイン証明書(署名証明)の取得が必須となります。 【重要】取得のタイミングが早すぎると、有効期限切れ(多くの金融機関では発行日から6か月以内)となるリスクがあるため、協議書の内容が最終確定した後に、在外公館へ行くタイミングを慎重に合わせる必要があります。

📝ステップ3:不動産の名義変更(相続登記)の手続きと必要書類

日本国内に不動産がある場合、その不動産を管轄する法務局で相続登記(名義変更)を行う必要があります。この際、海外在住者は、印鑑証明書や住民票の代わりに、サイン証明と在留証明を用意する必要があります。

書類が完全に揃っていれば、申請から登記完了まで通常2~4週間です。ただし、海外との郵送や書類の不備等による遅れが発生しやすいため、全体の所要期間は1〜2か月以上かかるケースもあります。

相続登記の費用

相続登記の際には、登録免許税(固定資産評価額の0.4%)や、司法書士の報酬などの費用がかかります。特に海外在住者の場合、書類確認や役所との調整が発生しやすく、国内相続よりも費用がかかる傾向があります。

📝ステップ4:日本の銀行・証券口座の解約・名義変更と送金の注意点

日本にある預貯金や証券口座についても、相続に伴い名義変更や解約の手続きを行う必要があります。金融機関ごとに必要書類や手続き方法は異なりますが、不動産の相続登記と同様、サイン証明や在留証明が求められます。

口座解約後の払い戻しと受け取り方法

日本の口座の払い戻しは原則として相続人名義の口座へ振り込まれますが、国内口座に限定している金融機関も多く、日本に銀行口座がない海外在住者は受け取りが困難になることがあります。 その際、代表相続人の国内口座を経由しての海外送金を検討しますが、高額な手数料や送金限度額、証明書類の提出などの注意点があるため、事前に送金方法を確認し、計画的に進めることが大切です。

📝ステップ5:相続税の申告と納税管理人の選任

海外在住者であっても、日本に相続財産があれば相続税の申告が必要となるケースがあります。

相続税の課税範囲は、被相続人と相続人それぞれの国籍や日本での居住歴によって異なり、国外財産まで課税対象となる可能性もあるため、申告義務の有無は税理士に慎重に判断してもらう必要があります。

申告・納税が必要な場合、海外在住者は税務署との連絡窓口となる納税管理人を選任することで、日本に帰国することなく手続きを進めることが可能です。

🤝 司法書士に「完全サポート」を依頼する4つのメリット

✅メリット1:煩雑な書類収集・翻訳の負担をゼロに

司法書士は、戸籍謄本や附票の取得、大使館・領事館での書類取得方法の案内、外国語書類の翻訳まで一括でサポートできます。

そのため、海外在住者特有の煩雑な書類の取り寄せにかかる時間的・精神的負担を大幅に減らせます。

✅メリット2:金融機関・役所とのすべてのやり取りを一括で代行

銀行、証券会社、法務局、市区町村役場など、相続手続きでは複数の機関とのやり取りが必要です。海外からの電話や郵送は不便が多く、時差のため返答が遅れがちです。

司法書士が窓口となり、書類の不備調整・確認作業・電話対応などを代行することで、時差を気にせず手続きを進められます。

✅メリット3:不動産登記の専門家として「登記不能」リスクを排除

相続登記は、書類にわずかな不備があるだけでも法務局に受理されず、再提出を求められます。特に海外在住者の場合、サイン証明の形式や署名方法の間違いが起きやすく、書類の取り直しだけで数週間から1か月を要することも珍しくありません。

また、2024年4月から相続登記が法律で義務化されており、正当な理由なく放置すると過料(罰金)の対象となるため、正確かつ迅速な手続きがこれまで以上に重要となっています。

当事務所は海外案件の専門知識に基づき、サイン証明の形式確認や署名指導を徹底することで、書類の不備による「登記不能」のリスクを事前に排除し、法的な義務を確実に果たせるようサポートいたします。

✅メリット4:オンライン相談で「日本に帰国不要」な体制を構築

当事務所では、Zoomやgoogle meetなどを活用したオンライン面談に対応しており、海外在住者でも日本へ帰国することなく全ての手続きを進められます。遠隔でもストレスのない手続きを提供します。

📌 海外在住者の相続手続きに関するよくある質問(FAQ)

- サイン証明書(署名証明)が取得できない場合はどうすれば良いですか?

- 居住地が在外公館の所在地と離れているなどの理由でサイン証明の取得が困難な場合、外国の公証人が作成した署名証明を添付して手続きできる場合があります。

ただし、日本の提出先が受理する形式かどうかは事前確認が必須です。

当事務所にご相談いただければ、手続きが通る適切な取得方法を案内できます。 - 相続財産が不動産と預金だけの場合でも依頼すべきでしょうか?

- 相続財産が不動産と預金のみの場合でも、海外在住者は手続きが複雑化し、長期化するリスクが高くなります。

特に、不動産の相続登記は書類不備による却下が起こりやすい手続きです。

司法書士に依頼することで、お客様の負担を大幅に減らし、確実に手続きを進めることができます。 - 私は外国籍ですが、元日本国籍の両親の相続は依頼できますか?

- 問題ありません。相続手続きは、相続人の国籍にかかわらず行うことができます。

外国籍の相続人であっても、在外公館のサイン証明や在留証明を取得すれば、日本国内の不動産登記や預貯金解約の手続きに対応できます。 - 相続税の申告も対応可能ですか?

- 相続税申告が必要な場合には、国際税務に強い連携税理士が対応します。海外在住者は、納税管理人の選任や財産評価など、準備すべき事項が多くなります。

当事務所と連携税理士のオンライン体制により、帰国不要で相続税の申告・納税まで完結できます。

まずは無料オンライン相談をご利用ください

海外在住の方は、日本の相続手続きをご自身だけで進めようとすると時間も労力も大きく消耗してしまいます。

当事務所では、「依頼者の不安に寄り添う」を信条とする司法書士が、海外在住者特有の事情を理解し、戸籍収集から遺産分割協議書の作成支援、相続登記、金融機関の手続き、税理士との連携まで一括してサポートいたします。

お探しの記事は見つかりましたか?

関連する記事はこちら

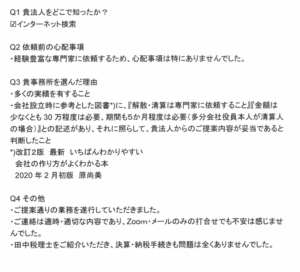

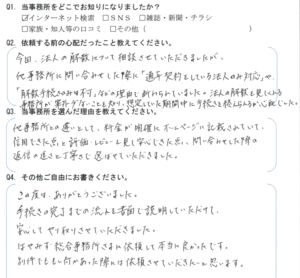

お客様の生の声

コラムカテゴリー

- トップページ

- はやみず総合事務所について

- お客様の生の声

業務内容・サービス紹介

- 法人向けサービス

よくあるご質問

- よくあるご質問

コンテンツ

- プライバシーポリシー

- 求人情報

新着情報

2026/01/20

代表速水が書籍『人はこんなことで破産してしまうのか!』の監修をしました。2025/12/25

減資(資本金減少)の手続きと登記の流れ、節税のメリットを司法書士が徹底解説2025/12/25

年末年始のお知らせ2025/12/21

【司法書士が警告】実家の相続で「絶対にやってはいけない」3つの失敗とは?