【前妻の子と不動産相続】問題点と相続発生後の手続きを司法書士が徹底解説

※本記事は更新日現在の法令・実務に基づき内容を確認済です。

執筆

司法書士 速水陶冶

/司法書士法人はやみず総合事務所 代表東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。自身の経験から、相続や借金に関する問題の困難さとその解決の重要性を深く理解しており、依頼者の不安に寄り添った丁寧なサポートを信条としている。

東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。自身の経験から、相続や借金に関する問題の困難さとその解決の重要性を深く理解しており、依頼者の不安に寄り添った丁寧なサポートを信条としている。

前妻の子も不動産の「法定相続人」です。遺産分割協議には必ず参加してもらう必要があります。

不動産の扱いで対立しやすい。特に現在の自宅(家)をめぐって、感情的な問題が起きることが多いです。

相続登記が義務化されました。協議が長引くと、申請期限を過ぎてしまうリスクがあります。

目次

🌪️ 前妻の子がいる場合に起こりやすい3つの問題

問題点① 連絡先の把握と関係構築の難しさ

亡くなった方が再婚してから長い年月が経過している場合、前妻のお子さんと現在の家族との間に交流がなく、連絡先がわからないケースが多くあります。戸籍謄本を辿ることで連絡先を特定することは可能ですが、問題はそこから始まります。

長年疎遠だった相手に突然連絡を取り、お金の話である「相続」を持ちかけることは、非常にデリケートな問題です。

亡くなった方との生前の関係性や、再婚に至るまでの経緯によっては、現在の家族に対して複雑な感情を抱いている場合があります。「なぜ、今になって連絡してきたのか」「お金目当てではないか」と不信感を持たれ、話し合いの場さえ持てないことも少なくありません。

✨ 司法書士からのアドバイス

私の経験でも、腹違いの姉への最初の一歩は強い緊張を伴いました。このような感情的な問題から連絡をためらっているうちに、遺産分割協議が遅れ、不動産の名義変更(相続登記)の期限を過ぎてしまうリスクがあります。 専門家を間に入れることで、感情的なやり取りを避け、中立的な立場から事実のみを伝えることが、関係構築の最も早い道となります。

問題点② 不動産の扱いにおける意見の対立

長年の疎遠から、前妻のお子さんと現在の配偶者・お子さんとの間で、感情的な隔たりや不信感が存在することがあります。特に、現在の住居である不動産の扱いをめぐって、意見が対立しやすいです。

例えば・・・「住んでいる家を売却したくない」と主張する現在の家族、「現金化して公平に分けたい」と主張する前妻のお子さん

このような対立が、遺産分割協議を長期化させる原因となります。

問題点③ 法律上の権利「遺留分」の主張

遺言書で特定の相続人に全ての財産を相続させる内容になっていたとしても、前妻のお子さんには「遺留分」という、最低限の財産を取得できる権利があります。

遺留分とは、法定相続人(兄弟姉妹を除く)に認められた、相続財産の一定割合を確保できる権利です。

配偶者と子が相続人の場合、相続財産の2分の1が遺留分総額となります。この遺留分総額を、法定相続分の割合で分けたものが、個々の遺留分となります。

遺留分を侵害された場合、前妻のお子さんは遺言書で財産を取得した人に対し、遺留分侵害額請求を行うことができます。

📋 相続発生後の具体的な手続きと注意点

誰が法定相続人になるのかを確認する

| 配偶者 | 常に法定相続人となります。 |

|---|---|

| 子供 | 第1順位の法定相続人です。 前妻との間の子も、現在の配偶者との間の子も、同じ権利を持つ法定相続人となります。 養子も実子と同じく相続人です。 |

遺言書の有無を確認する

| 遺言書があった場合 | 遺言書の内容に従って、不動産を含む財産を分配します。 ただし、遺言書が「自筆証書遺言」だった場合は、家庭裁判所で「検認」という手続きが必要です。 |

|---|---|

| 遺言書がなかった場合 | 法定相続人全員で話し合いを行い、財産の分け方を決める必要があります。 |

不動産がある場合の遺産分割協議におけるポイント

遺産分割協議とは?

法定相続人全員で、どの財産を誰がどれだけ相続するか話し合い、合意することです。

| 話し合いに参加する人 | 法定相続人全員で話し合いを行い、財産の分け方を決める必要があります。 |

|---|---|

| 合意した内容の記録 | 「遺産分割協議書」という書類を作成し、相続人全員が署名と押印(実印)をします。 この書類は、後の不動産の名義変更(相続登記)に必要です。 |

不動産をどう分けるか?遺産分割協議の解決策

不動産は現金のように簡単に分割できないため、遺産分割協議で最も揉めやすい財産です。以下の解決策を検討することをおすすめします。

| 代償分割 | 不動産を売却せず、特定の相続人(例:現在の配偶者)が単独で取得し、その代わりに、自身の財産から他の相続人(例:前妻のお子さん)へ金銭(代償金)を支払う方法です。これにより、不動産の所有権を一本化できます。 |

|---|---|

| 換価分割 | 相続人全員の合意のもと、不動産を売却して現金化し、その売却代金を法定相続分や話し合いで決めた割合に応じて分割する方法です。現金で公平に分けられるため、特に「自宅」に住んでいない前妻の子にとって、納得しやすい解決策となります。ただし、住居を失う人がいるため、慎重な話し合いが必要です。 |

| 安易な「共有」は避ける | 相続人全員で不動産を共有する方法もありますが、これは将来的に売却やリフォームを行う際に、共有者全員の同意が必要となるため、新たなトラブルの種になりかねません。 |

✨ 司法書士からのアドバイス

不動産の分割において、遺産分割協議を円滑に進めるためには、「代償分割」や「換価分割」のいずれかを選択するのが現実的です。

当事務所で扱った案件では、亡くなった方(被相続人)の元配偶者が受取人となる生命保険金をすでに手にしているケースで、その保険金を実質的な代償金として利用し、「代償分割」が選択された例がありました。この方法であれば、不動産を取得する相続人自身が代償金を用意する負担が軽くなります。

しかし、これは例外的なケースです。多くの場合、相続人の手元に代償金として支払えるだけの十分な現金がないか、あるいは不動産の規模が大きく代償金が高額になりすぎるため、「換価分割」が選択されるケースが多数を占めます。特に、相続人間に強い関係性がない場合等は、公平に清算できる換価分割が、実務上最も多い解決策となります。

不動産の名義変更

不動産の名義変更(相続登記)とは?

「相続登記」とは、亡くなった方(被相続人)が所有していた不動産(土地や建物)の名義を、その不動産を相続する人(相続人)に変更するための、法務局で行う手続きです。

この手続きを行うことで、法律上、第三者に対してその不動産が自分のものだと証明できるようになります。

たとえば、相続した不動産を売却したり、担保に入れてローンを組んだりする場合、名義が亡くなった方のままでは手続きを進めることができません。

2024年4月1日から義務化

これまで相続登記は任意でしたが、2024年4月1日からは申請が義務化されました。

| 申請義務の発生時期 | 不動産を相続したことを知った日から3年以内に申請しなければなりません。 |

|---|---|

| 義務に違反した場合 | 正当な理由なく期限内に申請しなかった場合、10万円以下の過料が科される可能性があります。 |

相続登記の手続きの流れ

必要書類の収集

相続登記には、主に次の書類が必要となります。

・被相続人の出生から死亡までの戸籍謄本

・被相続人の住民票の除票(または戸籍の附票)

・相続人全員の戸籍謄本

・不動産を取得する相続人の住民票

・遺産分割協議書(遺言書がない場合)

・相続人全員の印鑑証明書

・不動産の固定資産評価証明書 など

登記申請書の作成

法務局に提出する登記申請書を作成します。

この書類には、どの不動産を誰がどのように相続するのかを具体的に記載します。

法務局への提出

被相続人の最後の住所地ではなく、不動産の所在地を管轄する法務局に申請します。

法務局の窓口に直接提出するほか、郵送やオンラインでの申請も可能です。

前妻の子がいる場合の注意点

遺言書がない場合、基本的に相続人全員(前妻の子も含む)が署名・押印した「遺産分割協議書」がなければ、相続登記はできません。一人でも欠けていると手続きが進められないため、連絡先の確認や話し合いが特に重要となります。

前妻のお子さんと連絡が取れない、あるいは協議が難航すると、必要書類の収集や書類作成に非常に時間がかかります。これにより、義務化された3年の期限を過ぎてしまうリスクが高まります。

相続登記は、法務局での手続きが煩雑であり、専門的な知識も必要です。ご自身での手続きが難しい場合は、司法書士に依頼するのが一般的です。司法書士は、必要書類の収集から申請代行まで、一連の手続きをサポートしてくれます。

🌟 当事務所の解決事例

- 依頼者:被相続人の長女

- 相続財産

自宅の土地・建物と預貯金500万円

【相続人】 この事例の依頼者は、亡くなったお父様と前妻の間のお子様(長女)です。お父様は再婚されており、相続人は、現在の奥様と依頼者の2名でした。

【相続財産と当事者の希望】 相続財産の中心は、お父様と奥様が10年間生活を共にし、奥様が強い愛着と生活基盤を持つ郊外の一戸建てでした。 現在の奥様の希望は、住み慣れたこの家で、今後も生活を続けたいというもので、長女(依頼者)の希望は、自分が生まれ育ったこの家の所有権を相続したいというものでした。

【当事務所による解決策】 両者の希望は相反するように見えましたが、当事務所は、新しい相続制度である「配偶者居住権」を活用することを提案しました。

現在の奥様: 配偶者居住権を取得し、生涯にわたって無償でこの家に住み続ける権利を確保。 長女(依頼者): 建物の所有権を取得。

この提案により、親しい関係ではなかった奥様と長女の間で、お互いの希望が叶い、遺産分割協議は円満に成立しました。奥様は住まいを失うことなく、長女は家の所有者となることができたのです。

配偶者居住権は、2020年4月に施行された新しい制度で、残された配偶者が自宅に生涯住み続ける権利(居住権)と、その自宅の所有権を分離できるのが大きな特徴です。この制度を活用することで、居住権を配偶者に、所有権を前妻の子(または他の相続人)に、と分けることが可能になり、居住の安定と遺産の公平な分割を両立させることができました。

⚖️ 遺産分割協議がまとまらない場合の対処法

| 家庭裁判所の「遺産分割調停」 | 家庭裁判所の調停委員が間に入り、相続人同士の話し合いを円滑に進めてくれます。 |

|---|---|

| 家庭裁判所の「遺産分割審判」 | 調停でも解決しない場合、裁判官が遺産分割の方法を決定します。 |

遺産分割調停とは

相続人同士の話し合いが平行線をたどる場合、家庭裁判所に遺産分割調停を申し立てることができます。調停では、裁判官や調停委員が間に入り、双方の意見を聞きながら、円満な解決を目指します。

当事者同士が直接顔を合わせる必要がないため、感情的な対立を避けやすいという利点があります。

遺産分割審判とは

調停でも解決しない場合、遺産分割審判に移行します。これは、裁判官が相続人から提出された資料や主張に基づき、遺産分割の方法を決定する手続きです。最終的には裁判所の判断に従うことになります。

⚠️ 専門家への相談を強く勧める理由

これらの手続きは、法律に基づいた複雑なものであり、特に、前妻のお子さんがいるケースでは、感情的な対立が加わり、当事者だけで解決するのは非常に困難です。 私自身、身内間の相続で感情論が手続きの大きな壁となることを痛感しています。そのため、早い段階で司法書士や弁護士に相談することを強くお勧めします。専門家は、客観的な立場から状況を整理し、法的な権利(例:遺留分)も考慮に入れた上で、最適な解決策を提案してくれます。

💰 相続税の申告と納税

相続税の申告と納税とは?

相続税とは、亡くなった方(被相続人)の財産を相続した際に、国に納める税金のことです。すべての相続で発生するわけではなく、遺産総額が「基礎控除額」を超える場合にのみ課税されます。

相続税の基礎控除額は、以下の計算式で計算されます。

| 基礎控除額の計算式 | 3,000万円+(600万円×法定相続人の数) |

|---|

たとえば、法定相続人が配偶者と前妻との子2人の計3人だった場合、基礎控除額は 3,000万円+(600万円×3人)=4,800万円 となります。

遺産総額がこの金額を超えなければ、相続税の申告も納税も不要です。しかし、遺産総額が基礎控除額を超えた場合は、相続人全員が協力して申告と納税を行う必要があります。

なお、相続税の申告と納税は、被相続人が亡くなったことを知った日の翌日から10ヶ月以内に行う必要があります。この期限を過ぎてしまうと、無申告加算税や延滞税といったペナルティが課されるため、注意が必要です。

前妻の子と不動産が原因で生じる相続税のリスク

不動産は、現金や預金のように簡単に分割できないため、相続税の計算が複雑になることが多いです。相続税を計算する際の不動産の評価額は、固定資産税評価額や路線価、倍率方式などを基に算出されますが、これは専門的な知識を要します。

特に、前妻の子との遺産分割協議が長引いて不動産の帰属が確定しない場合でも、期限内に「未分割申告」を行う必要があります。これは、各相続人が法定相続分で取得したものと仮定して一旦申告・納税を行う手続きです。

また、相続した不動産を売却して相続税を納める場合、期限内に売却が完了しないと納税が間に合わなくなるリスクがあります。このような事態を避けるためには、早めに売却の準備を進めるか、他の財産で納税できるかを検討する必要があります。

これらの不動産の評価や納税計画には、税理士といった専門家に相談することが非常に重要です。税理士は、不動産の評価を正確に行い、相続税を計算するだけでなく、税務署への申告手続きも代行してくれます。

🏁 まとめ

相続が発生した後、相続人に前妻の子がいる場合は、手続きが複雑になり、感情的な対立からトラブルに発展するリスクが高まります。

特に、連絡先の把握、遺産分割協議での意見の対立、そして遺留分の問題には細心の注意が必要です。

円滑な相続手続きのためには、専門家(弁護士・司法書士)に相談し、客観的な視点からアドバイスを受けることが、トラブル回避の鍵となります。

お探しの記事は見つかりましたか?

関連する記事はこちら

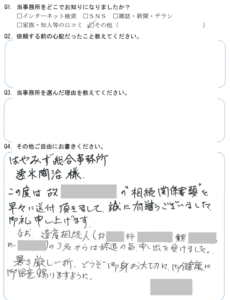

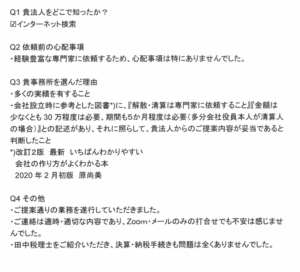

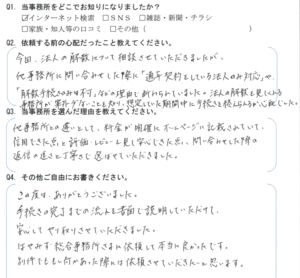

お客様の生の声

コラムカテゴリー

- トップページ

- はやみず総合事務所について

- お客様の生の声

業務内容・サービス紹介

- 法人向けサービス

よくあるご質問

- よくあるご質問

コンテンツ

- プライバシーポリシー

- 求人情報

新着情報

2026/01/20

代表速水が書籍『人はこんなことで破産してしまうのか!』の監修をしました。2025/12/25

減資(資本金減少)の手続きと登記の流れ、節税のメリットを司法書士が徹底解説2025/12/25

年末年始のお知らせ2025/12/21

【司法書士が警告】実家の相続で「絶対にやってはいけない」3つの失敗とは?