【前妻の子の相続】連絡は必須?起こりうるトラブルと解決方法を司法書士が解説

※本記事は更新日現在の法令・実務に基づき内容を確認済です。

執筆

司法書士 速水陶冶

/司法書士法人はやみず総合事務所 代表東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。自身の経験から、相続や借金に関する問題の困難さとその解決の重要性を深く理解しており、依頼者の不安に寄り添った丁寧なサポートを信条としている。

東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。自身の経験から、相続や借金に関する問題の困難さとその解決の重要性を深く理解しており、依頼者の不安に寄り添った丁寧なサポートを信条としている。

父は再婚で、前妻との間にも子供がいたそうです・・。

前妻の子供にも相続の連絡をしないといけないですか?

ただし、連絡しなくても良い場合もございます。

私自身、突然の父の孤独死に直面し、借金問題に加え、腹違いの姉の存在が発覚するという、まさに「想定外の相続」を経験した当事者です。法律論だけではない、当事者様の複雑な心境や不安を痛いほど理解しています。

そこで以下では、前妻の子の相続について、具体的にどのような場合に相続権が発生するのか、また、相続手続きで起こりうるトラブルとその解決方法について、司法書士が詳しく解説いたします。

前妻の子への連絡は必要か、といった疑問に司法書士が約7分の動画で解説します。連絡の要否、無視できない遺留分の制約、そして相続分を最小限に抑える具体的な対策をまとめています。まずは動画をご覧ください。

前妻の子にも相続権があるため、原則として現在の妻とその子だけで相続手続きすることはできません。

前妻の子にも財産の内容などを隠さず開示し、真摯に対応することが、トラブルに発展しないために非常に重要です。

もし前妻の子の連絡先が分からない場合は、戸籍の附票を取り、住所を調べることが可能です。

目次

🌻 前妻の子の相続はどうなるの?

- 前妻の子も、後妻の子と同様に法律上の相続権を有しており、遺留分(法律で保障された最低限の相続財産の割合)も認められています。

夫婦が離婚した場合、法律上は他人となりますが、親子の関係は変わりません。つまり、離婚した前妻の子は、法律上もずっとその方の子です。実際には交流が途絶えていても、法律上の親子関係がなくなることはありません。

そのため、もし親が亡くなった場合、前妻との間の子も、法律上の子供として相続に関わってくることになります。

前妻の子は相続人になる

相続人になるのは、亡くなった人の配偶者と血族とです。血族とは、文字どおり血の繋がった親族のことです。配偶者はどんな場合でも必ず相続人になりますが、血族には相続の優先順位があり、第一順位が「子」、第二順位が「親や祖父母」、第三順位が「兄弟姉妹」となります。

したがって、それまでは配偶者であった妻も、離婚すれば法律上全くの他人になります。つまり、離婚した前妻が相続人になることはないということです。

一方、前妻の子は、離婚後も父親の子供であることに変わりはありません。たとえ前妻が再婚し、その再婚相手と前妻の子が養子縁組をしたとしても、実の父親との親子関係がなくなるわけではないのです。そのため、父親が亡くなった場合、前妻の子は血族の第一順位の相続人として、必ず相続手続きに関わることになるのです。

| 前妻の子 | 常に相続人となる |

|---|---|

| 前妻 | 相続人にはならない |

後妻とその子だけで勝手に相続手続きすることはできない

後妻とその子だけで相続手続きを進めることはできません。なぜなら、上記のとおり前妻の子も法律上の相続人であり、遺産を相続する権利があるからです。

相続手続きには、相続人全員の合意を得るための「遺産分割協議」が必須であり、一人でも参加していない場合、その協議は無効となります。

面識がなく連絡先が不明な場合は、相続人調査の一環として戸籍謄本から本籍地を調べ、戸籍の附票を取得することで現住所を特定できます。現住所が判明次第、手紙などで亡くなった事実を伝え、協議への参加を促しましょう。

前妻の子にも「遺留分」が認められている

亡くなった人が遺言書を作成していた場合、原則として遺産は遺言書の内容に従って分配されます。しかし、ここで重要なのが前妻の子にも「遺留分」が認められているという点です。

遺留分とは、遺言の内容にかかわらず、法律によって相続人に最低限保障されている相続財産の割合のことです。 遺言によって、前妻の子が相続人から除外されていた場合でも、前妻の子は遺留分侵害額請求を行うことで、自身の遺留分に相当する財産を取り戻すことができるのです。

遺留分の割合は、一般的に本来の法定相続分の2分の1となります。

(例)相続人=後妻、後妻の子1人、前妻の子1人の計3名の場合

- 法定相続分: 後妻1/2、後妻の子1/4、前妻の子1/4

- 遺留分: 後妻1/4、後妻の子1/8、前妻の子1/8

なお、遺留分侵害額請求には時効があり、相続の開始および遺留分の侵害を知った時から1年以内に行使する必要があります。

前妻の子に連絡をしなくて良いケース

上で解説してきたとおり、原則として、前妻の子も法律上の相続人であり、相続手続きを進める上で連絡は必要となります。しかし、例外的に前妻の子に連絡をしなくても良いと考えられるケースがいくつか存在します。ただし、これらのケースに該当するかどうかの判断は慎重に行う必要があり、後のトラブルを避けるためにも専門家(司法書士や弁護士など)に相談することをおすすめします。

- 前妻の子が既に相続放棄をしている場合

- 遺言に前妻の子が一切の財産を相続しない旨が定められており、かつ遺言執行者の定めがない場合

- 法的な手続きを経て、前妻の子が相続権を失っている場合

- 相続財産が明らかに少額であり、前妻の子が遺留分を請求する可能性が極めて低いと判断される場合

前妻の子が既に相続放棄をしている場合

前妻の子が、家庭裁判所の手続きを経て正式に相続放棄をしている場合、その方は最初から相続人ではなかったものとみなされます。したがって、遺産分割協議に参加させる必要はなく、連絡を取る必要もありません。ただし、相続放棄の手続きが完了していることを公的な書類(相続放棄の照会書や相続放棄申述受理証明書など)で確認することが重要です。

遺言に前妻の子が一切の財産を相続しない旨が定められており、かつ遺言執行者の定めがない場合

有効な遺言書があり、前妻の子に一切の財産を相続させない旨が明記されていれば、前妻の子に連絡を取らずに相続手続きを進めることができます。したがって、基本的には連絡は不要です。

上で説明したとおり、前妻の子には遺留分という権利がありますが、あえて相続の発生を知らせず、10年の時効期間が経過して遺留分が消滅するのを待つという選択肢もあります。しかし、10年間も遺留分請求のリスクに備え続ける精神的な負担を考慮すると、連絡を取り、遺留分の請求があった際には誠実に対応することも一つの手段と言えるでしょう。

ただし、遺言書に遺言執行者が指定されている場合、その遺言執行者には相続人全員に遺言内容を開示(通知)する義務があるため、前妻の子にも連絡を取らなければなりません。

法的な手続きを経て、前妻の子が相続権を失っている場合

ごく稀なケースですが、例えば、前妻の子が被相続人に対して重大な非行(被相続人を虐待したり、侮辱したりするなど)を行ったとして、家庭裁判所が相続人の廃除を認める審判を下した場合、その前妻の子は相続権を失います。この場合も、相続人として扱う必要はないため、連絡を取る必要はありません。

相続財産が明らかに少額であり、前妻の子が遺留分を請求する可能性が極めて低いと判断される場合(慎重な判断が必要)

相続財産の総額が非常に少なく、前妻の子の遺留分を考慮しても、その額が手続き費用に見合わないと判断されるような場合、連絡を取ることを躊躇するケースもあるかもしれません。しかし、これはあくまで当事者の判断であり、前妻の子が自身の権利を主張する可能性は否定できません。遺産額にもよりますが、後のトラブルを避けるためにも、可能な限り連絡を取り、協議を行うことが望ましいと言えます。

司法書士からのアドバイス

私自身のケースでは、父の孤独死後に多額の借金が判明しました。この経験から、まずは連絡前に相続財産全体の調査を徹底することが重要だと学びました。 もし調査の結果、相続財産が債務超過(借金が財産を上回っている状態)であることが判明した場合は、その旨を前妻の子に連絡した方が、後の手続きがスムーズになります。前妻の子が相続放棄を選択すれば、後妻側も前妻の子を巻き込むことなく手続きを終えられるからです。

💌 前妻の子への手紙の書き方

手紙を書く際のポイント

1.誠実さと敬意

相手への敬意を払い、誠実な言葉遣いを心がけましょう。

2.感情的な表現を避ける

自身の感情的な意見や非難めいた言葉は避け、客観的な事実に基づいた記述を心がけましょう。

3.相手の立場を理解する

長年会っていない、または関係が希薄である可能性も考慮し、相手の気持ちに寄り添う姿勢が大切です。

4.目的を明確にする

何を伝えたいのか、どのような反応を期待しているのかを明確にしてから書き始めましょう。

5.誤解を招かない表現

曖昧な表現や解釈の余地がある言葉は避け、具体的に伝えるようにしましょう。

6.専門家の意見も踏まえる

法的な内容を含む場合は、事前に司法書士や弁護士などの専門家に相談し、適切な表現を用いるようにしましょう。

司法書士からアドバイス

私自身が腹違いの姉に連絡を取った実体験から言えるのは、最初の一歩である手紙が全てを決めるということです。 当事務所で扱った案件では、前妻のお子様へのご連絡は、誠実さと敬意をもって、感情的にならず客観的な事実(なぜ手紙を書いたか、現在の状況)を丁寧にお伝えすれば、ほぼ確実に返事をいただけています。 手紙は、法的な手続きの第一歩であると同時に、亡くなった方のご遺志を尊重し、関係者が協力するための「信頼構築の機会」だと捉えています。 内容に不安がある場合は、法的に正確かつ、相手に配慮した文面作成のためにも、司法書士にご相談ください。

状況別の手紙の書き方と例文

1.遺産分割協議について話し合いたい場合(遺言書がない場合など)

〇〇様 この度は、突然のご連絡失礼いたします。 私は、〇〇[あなたの氏名]と申します。この度、〇〇[お亡くなりになった方のお名前](以下、父とさせていただきます)が令和〇年〇月〇日に永眠いたしましたことを、謹んでお知らせ申し上げます。〇〇様におかれましても、さぞご心痛のこととお察しいたします。 父の遺品整理を進めておりましたが、残念ながら遺言書は発見されませんでした。つきましては、父の遺産につきまして、相続人である皆様と遺産分割協議を行う必要がございます。 〇〇様は、父の〇〇[続柄:例:ご長男/ご長女]であられ、法律上の相続人に該当されます。つきましては、誠に恐縮ではございますが、今後の遺産分割協議にご参加いただきたく、ご連絡させていただきました。 面識のない私からの突然のご連絡で、戸惑いを覚えられたことと存じます。まずは一度、状況についてご説明させていただき、今後の協議の進め方などについてお話し合いの機会をいただけないでしょうか。 つきましては、〇〇様のご都合の良い日時をいくつかお教えいただけますでしょうか。もちろん、〇〇様のご意向やご都合を最優先いたしますので、遠慮なくお申し付けください。 お忙しいところ大変恐縮ですが、まずは一度ご連絡をお待ちしております。 敬具 令和〇年〇月〇日 [あなたの氏名] [あなたの住所] [あなたの連絡先電話番号] [あなたのメールアドレス]

- より確実に相手に届き、証拠を残すために内容証明郵便を利用することも検討しましょう。

- ご自身での連絡に不安がある場合は、弁護士や司法書士などの専門家に依頼して連絡を取ってもらうことも有効です。専門家から連絡することで、相手も冷静に対応しやすくなる可能性があります。

- 必要に応じて、相続関係図や、亡くなった方の通帳や登記事項証明書などのコピーなどを同封することも検討しましょう。

2.遺言書の存在と内容を伝える場合(前妻の子にも相続分がある場合)

〇〇様 この度は、突然のご連絡失礼いたします。 私は、〇〇[あなたの氏名]と申します。この度、〇〇[お亡くなりになった方のお名前](以下、父とさせていただきます)が令和〇年〇月〇日に永眠いたしましたことを、心よりお悔やみ申し上げます。〇〇様におかれましても、さぞご心痛のこととお察しいたします。 父の遺品整理を進めておりましたところ、遺言書が見つかりました。その内容によりますと、〇〇様にも父の遺産の一部を相続していただくことになっております。 面識のない私からの突然のご連絡で、大変驚かれたことと存じます。まずは、遺言書の存在と、〇〇様が相続人となられていることをお伝えしたく、ご連絡させていただきました。 つきましては、今後の相続手続きについて、一度お話し合いの機会を持ちたいと存じます。遺言書の内容の詳細や、今後の手続きの流れについてご説明させていただきたく存じます。 〇〇様のご都合の良い日時をいくつかお教えいただけますでしょうか。もちろん、〇〇様のご意向やご都合を最優先いたしますので、遠慮なくお申し付けください。 お忙しいところ大変恐縮ですが、まずは一度ご連絡をお待ちしております。 敬具 令和〇年〇月〇日 [あなたの氏名] [あなたの住所] [あなたの連絡先電話番号] [あなたのメールアドレス]

- より確実に相手に届き、証拠を残すために内容証明郵便を利用することも検討しましょう。

- ご自身での連絡に不安がある場合は、弁護士や司法書士などの専門家に依頼して連絡を取ってもらうことも有効です。専門家から連絡することで、相手も冷静に対応しやすくなる可能性があります。

- 可能であれば、遺言書のコピーを同封することで、相手に安心感を与えることができます。

📈 相続手続きの流れ

死亡の確認と葬儀

死亡診断書または死体検案書を取得します。

遺言書の確認

遺言書の有無を確認します。発見された場合は、自筆遺言書は家庭裁判所での検認が必要です(法務局保管の場合は不要)。

相続人の調査・確定

戸籍謄本等を収集し、前妻の子を含めた相続人全員を漏れなく特定します。

相続財産の調査・評価

不動産、預貯金、借金など、すべてのプラス・マイナス財産を調査します。負債(借金)の有無の確認が特に重要です。

相続放棄・限定承認の検討(必要に応じて)

相続開始を知った時から原則3ヶ月以内に、家庭裁判所へ申述するか判断します。負債が多い場合は必須の検討事項です。

遺産分割協議

遺言書がない場合、相続人全員で遺産の分け方を話し合い、遺産分割協議書を作成します。一人でも欠けると無効です。

財産の名義変更手続き

協議書または遺言書に基づき、不動産の相続登記、預貯金等の名義変更を行います。

相続税の申告・納付(該当する場合)

相続財産が基礎控除額を超える場合、死亡の翌日から10ヶ月以内に申告・納付します。

相続手続きの完了

上記の手続きが全て完了すれば、相続手続きは終了となります。

⚖️ 前妻の子の相続分を法的に最小限に抑える方法(生前対策)

- 現在の妻とその子供にできるだけ多くの財産を遺したいのであれば、生前に遺言書の作成や生前贈与などの対策を講じておく必要があります。

上で説明したとおり、前妻の子には遺留分が認められているため、完全に相続させないようにすることは非常に困難です。しかし、生前に以下の対策を講じておくことで、現在の家族にできるだけ多くの財産を遺すこと、または相続手続きから前妻の子を法的に除外することは可能です。

これらの対策を生前に行っていなかった場合、前妻の子にも当然相続する権利がありますので、必ず連絡を取り、相続手続きを進める必要があります。

なお、前妻の子が自らの意思で相続放棄をすれば、相続人から外れることになります。しかし、相続放棄をするかどうかは前妻の子の判断に委ねられているため、強要することはトラブルの原因となりますので避けるべきでしょう。

【生前の対策】

- 遺言書を書いておく

- 死因贈与する

- 生前贈与をしておく

- 生命保険を活用する

遺言書を書いておく

後妻や後妻の子だけに財産を残す旨の遺言書を作成しておくという方法です。有効な遺言書が作成されていれば、原則として遺言書の内容に従って相続が行われるため、相続手続きに前妻の子を関与させる必要はありません。

もちろん、相続を知った前妻の子が遺留分を請求してくる可能性はありますが、その場合でも遺留分に相当する財産だけを渡せば良いことになり、前妻の子の相続する財産を少なくすることができます。

遺言書を作成する際には、紛失や改ざんのリスクがない公正証書遺言がおすすめです。公正証書遺言は、公証役場で公証人に内容を伝え、作成してもらう遺言書です。公正証書遺言の作成には、公証人手数料のほか、専門家(司法書士や弁護士など)に依頼した場合はその報酬もかかります。これらの費用は、相続財産の額などによって変動しますが、一般的には総額で20~30万円程度が相場となります。

相続手続きの簡略化:前妻の子を遺産分割協議に関与させる必要がなく、後妻や後妻の子だけで手続きを進められる可能性が高い。

財産の承継先の明確化:誰にどの財産を承継させるかを明確に指定できる。

前妻の子への相続財産を限定:遺留分の請求があった場合でも、最低限の財産にとどめることができる。

紛争の予防:遺産分割協議の紛争を未然に防ぐ効果が期待できる。

公正証書遺言の安全性:公証人が作成するため、形式不備による無効のリスクが低く、紛失や改ざんの心配がない。

遺留分侵害による紛争の可能性:前妻の子が遺留分を請求した場合、金銭的な負担が発生する。

遺言書作成の費用:公正証書遺言の作成には、公証人手数料や専門家への報酬が発生する。

遺言内容への不満:前妻の子が遺言内容に不満を持ち、感情的な対立を生む可能性がある。

遺言者の意思能力の問題:遺言書作成時に遺言者に十分な判断能力がなかった場合、遺言が無効となる可能性がある。

柔軟性の欠如:遺言書作成後の状況変化に対応するには、遺言書の書き直しが必要となる。

死因贈与する

死因贈与は、亡くなったときに財産を贈与する契約です。遺言書の作成は、自分一人の意思でできますが、死因贈与は、贈与をする相手の同意を得た上で生前に契約しておかなければなりません。

死因贈与によって贈与された財産は、相続財産とはみなされないため、前妻の子の取り分を少なくすることができます。ただし、ただし、死因贈与した財産も遺留分の取り戻しの対象になるため、前妻の子から遺留分を請求される可能性はあります。

特定の相手に確実に財産を渡せる:生前に相手の同意を得て契約するため、遺言書よりも確実に特定の相手に財産を承継させやすい。

相続財産から除外される:法的には相続財産とみなされないため、遺産分割協議の対象から外れる(ただし、遺留分の対象にはなる)。

遺言書よりも柔軟な内容設定:契約であるため、遺言書よりも柔軟に条件や負担を付与できる。

紛争の予防:生前に贈与者と受贈者の間で合意が成立しているため、相続後の紛争を予防する効果が期待できる。

受贈者の同意が必要:贈与者の単独の意思だけでは成立せず、贈与を受ける側の同意が不可欠。

遺留分侵害の可能性:相続財産とはみなされないものの、遺留分算定の基礎財産に含まれるため、前妻の子から遺留分を請求される可能性がある。

契約書の作成が必要:後日の紛争を防ぐため、明確な内容の契約書を作成する必要がある。

登記が必要:不動産を贈与する場合、登記の手続きが必要となる。

撤回権の存在:遺言と同様に原則として死因贈与契約を撤回することができるため、受贈者にとって不安定な側面がある。

生前贈与をしておく

生きている間に後妻や後妻の子に生前贈与をしておく方法も考えられます。生前贈与した財産は相続財産ではなくなるため、前妻の子が相続することができなくなるからです。

ただし、後妻や後妻の子に生前贈与した財産は、遺産分割の際に「特別受益」として考慮され、相続財産に持ち戻して計算する必要がある場合があります。また、生前贈与した財産も遺留分の取り戻しの対象となり、前妻の子から遺留分を請求される可能性も否定できません。これらの点を考慮すると、生前贈与は必ずしも有効な対策とは言えない場合があります。

相続財産の減少:生前に財産を移転させることで、相続時の財産総額を減らすことができる。

特定の相手に確実に財産を渡せる:生きている間に財産を渡すため、受贈者は確実に財産を受け取ることができる。

相続税対策:年間の贈与額が基礎控除額以内であれば贈与税がかからず、計画的に贈与することで相続税を軽減できる可能性がある。

紛争の予防:生前に財産の分配を行うことで、相続発生後の遺産分割協議における紛争を予防する効果が期待できる。

特別受益として持ち戻される可能性:生前贈与された財産は、遺産分割の際に特別受益として考慮され、相続人間の公平を図るために持ち戻して計算される場合がある。

遺留分侵害の可能性:生前贈与によって他の相続人の遺留分を侵害した場合、遺留分侵害額請求を受ける可能性がある。

贈与税の課税:年間の贈与額が基礎控除額を超えると贈与税が課税される。

贈与後の資金不足のリスク:生前贈与によって手元の資金が減少し、贈与者の老後の生活資金が不足する可能性がある。

不動産等の贈与手続きの煩雑さ:不動産などを贈与する場合、登記費用の負担や手続きの煩雑さがある。

計画的な実行の必要性:相続税対策として生前贈与を行う場合は、計画的に長期間にわたって行う必要がある。

生命保険を活用する

生命保険を活用した相続対策も有効な手段の一つです。生命保険に加入することで保険料の支払いが発生し、結果的に相続財産を減少させる効果が期待できます。さらに、生命保険金には受取人を指定できるという大きなメリットがあります。これにより、特定の相続人(例えば後妻や後妻の子)を受取人に指定することで、その方に確実に現金を引き継がせることが可能になります。

生命保険金は、原則として遺産分割の対象とはならず、一定の範囲内で遺留分の算定基礎にも含まれないとされています。

特定の相続人への確実な財産承継:受取人を指定することで、遺産分割協議を経ずに、特定の相続人に確実に現金を残せる。

遺産分割の対象外:原則として生命保険金は相続財産とはみなされないため、遺産分割協議の対象とならず、他の相続人の影響を受けにくい。

遺留分対策:一定の範囲内で生命保険金は遺留分の算定基礎に含まれないため、遺留分請求のリスクを軽減できる可能性がある。

納税資金の確保:相続税の納税資金を生命保険金で準備できる。

即時性・簡便性:死亡保険金は比較的速やかに受取人に支払われるため、受取人の生活保障などに役立つ。

非課税枠の活用:生命保険金には一定の非課税枠(法定相続人の数×500万円)があり、相続税を軽減できる可能性がある。

保険料の負担:加入期間中、保険料を支払い続ける必要がある。

解約返戻金の変動リスク:途中で解約した場合、支払った保険料よりも解約返戻金が少なくなる可能性がある。

受取人設定の変更手続き:受取人を変更する場合は、保険会社への手続きが必要となる。

保険契約の内容確認の必要性:保険の種類や契約内容によっては、遺留分の算定基礎に含まれる場合や、税務上の取り扱いが異なる場合があるため、注意が必要。

インフレリスク:将来的に貨幣価値が下落した場合、保険金の価値が目減りする可能性がある。

健康状態による加入制限:加入者の健康状態によっては、加入できなかったり、保険料が割増しになったりする可能性がある。

注記:生命保険金が遺留分の算定基礎に含まれないとされるのは、判例や学説において一定の合理的な範囲内と解釈されています。高額すぎる保険金は、遺留分を侵害する意図があるとみなされ、算定基礎に含まれる可能性もありますので、専門家への相談が重要です。

⚡ 前妻の子と後妻の相続でよくあるトラブルと解決方法

相続が発生し、前妻の子が関係してくると、どうしてもトラブルが生じやすくなる傾向があります。特に、後妻やその子たちが遺産を独占しようとするようなケースでは、前妻の子も自身の権利を主張し、財産の取り合いになってしまう可能性が高まります。

- 後妻やその子が財産を独占しようとする

- 前妻の子と連絡が取れない

- 遺言書に前妻の子への相続分が書かれていない

後妻やその子たちが財産を独占しようとする

相続が開始した後も、後妻やその子らが、前妻の子に遺産を分け与えようとせず、自分たちだけで財産を独占しようとすることがあります。後妻にとって、前妻の子は法律上の相続人とはいえ、感情的には他人と感じることが多いでしょう。そのため、夫が残した財産が全くの他人である前妻の子に渡ってしまうことに納得がいかない場合もあるかもしれません。しかし、前妻の子にも正当な相続権がありますから、当然、遺産の分割を求めてくる可能性があります。

このような状況で、安易に財産を隠そうとしたり、前妻の子に相続放棄を強要するような行為は、相手に不信感を抱かせ、更なるトラブルの原因となります。最悪の場合、遺産分割調停や訴訟といった法的手続きに発展する可能性もあります。

私自身、突然の相続と多額の借金が判明した際、腹違いの姉(想定外の相続人)の存在も大きな精神的負担でした。しかし、感情的な問題は一旦脇に置き、まずは前妻の子も自分たちと同じ立場の相続人であることを認識し、遺産の状況(特に負債の有無)を包み隠さず開示し、誠実に対応することが、円満な遺産分割協議を進める上で最も重要なポイントとなります。

前妻の子と連絡が取れない

被相続人が亡くなった後、前妻の子の連絡先が分からず、連絡を取りたくても取れないというケースも少なくありません。被相続人自身も、長年会っていない前妻の子の連絡先を知らないということもあるでしょう。

前妻の子の連絡先が不明な場合は、戸籍の附票を取得することで、現在の住所を調べることができます。相続人調査の際には、相続関係を明らかにするための戸籍謄本一式を揃える必要がありますが、その戸籍謄本から前妻の子の戸籍の本籍地が判明しますので、その本籍地の役所で戸籍の附票を取得することができます。

前妻の子の現在の住所が分かれば、手紙を送るなどして連絡を取ることが可能になります。

遺言書に前妻の子への相続分が書かれていない

被相続人が、長年音信不通であったり、何らかの理由で前妻の子を良く思っていなかったなどの理由から、遺言書で後妻にのみ財産を残し、前妻の子の相続分を全く指定していないというケースがあります。しかし、このような遺言書が存在する場合でも、必ずしも後妻だけが全ての財産を相続できるとは限りません。前述の通り、前妻の子には遺留分が認められているため、遺留分侵害額請求をしてくる可能性があるのです。

もし前妻の子が遺留分侵害額請求を行った場合、後妻は前妻の子に対して、遺留分に相当する金銭を支払わなければなりません。この金銭の支払いを巡って、当事者間で感情的な対立が生じ、裁判などのトラブルに発展する可能性も十分に考えられます。

遺言書を作成する際には、前妻の子の遺留分についても考慮しておくことが賢明です。もし前妻の子に遺留分を放棄してもらいたいと考えている場合は、遺言書の付言事項(遺言の本文以外のメッセージ)でその理由や気持ちを丁寧に伝えることで、理解が得られるケースもあります。

🤝 当事務所の解決ストーリー

前妻の子と後妻が法定相続分に応じた預貯金を相続したケース

- 依頼者:被相続人の長女

- 相続財産

預貯金3,000万円

依頼者は、亡くなったお父さんの娘さんでした。(3人姉妹の長女)

お父さんには、前妻さんとの間に子供(依頼者からすると、腹違いの兄)が1人いることは、前々から聞いて知っていましたが、会ったことはありませんでした。

今回、お父さんが亡くなったことに伴い、預貯金や株、投資信託を相続する必要があり、当事務所に依頼がありました。

当事務所で戸籍調査を行い、司法書士からお兄さんにお手紙を書いて連絡をした結果、幼い頃のお父さんに関する記憶もあり、遺産を相続をする意思があることを確認しました。

そして、相続人全員が法定相続分で遺産を取得する旨の遺産分割協議が円満にまとまり、無事に相続手続きを完了することができました。

🏠 後妻の財産はどのように扱われるか?

被相続人が亡くなり相続が開始した場合でも、後妻自身の固有の財産については、もちろん相続の影響を受けることはありません。しかしながら、被相続人と後妻が共有されていた財産については話が別です。この共有財産は、当然に後妻一人のものになるとは限りません。

例えば、被相続人と後妻が持分を2分の1ずつで不動産を共有していたケースを考えてみましょう。この場合、亡くなった夫の持分2分の1については、前妻の子にも相続権が発生します。その結果、前妻の子が被相続人の持分のさらに半分、つまり4分の1を取得する可能性があるのです。これは、不動産が後妻と前妻の子の共有状態になってしまうことを意味します。

もし後妻が、この不動産を単独で所有したいと考えるのであれば、前妻の子と遺産分割協議を行い、他の財産を譲るなどの話し合いをして、同意を得る必要があります。

✋ 前妻の子も相続放棄はできる?

前妻のお子様が、相続に関わりたくないと考える場合には、相続放棄という手続きをとることができます。

相続においては、プラスの財産(預貯金や不動産など)だけが残されるとは限りません。被相続人が借金を抱えているケースも存在します。もし被相続人に借金がある場合、相続人は相続放棄をすることで、その借金の支払い義務を免れることができます。前妻の子も法律上の相続人ですから、相続放棄をする権利は当然に認められています。

さらに、相続放棄は、被相続人に借金がない場合でも行うことができます。したがって、前妻の子は、後妻の方との関わりを避けたいといった理由でも、自由に相続放棄を選択することが可能です。

ただし、重要な点として、相続放棄はあくまで相続人ご自身の自由な意思に基づいて行う必要があります。後妻の方から前妻の子に対して、一方的に相続放棄を要求することはできません。もしそのような要求をした場合、親族間のトラブルに発展する可能性があるので注意が必要です。

🎯 まとめ

たとえ長期間会っていない前妻のお子様であっても、被相続人にとっては実の子供であり、相続が発生した際には相続権を持つことになります。

現在の家族と前妻のお子様との間で遺産分割協議を行うことは、当事者双方にとって大きな負担となる可能性があります。もし、前妻のお子様が関わる相続において、残された家族の負担を軽減したいのであれば、遺言書の作成などの対策が不可欠と言えるでしょう。

遺言書を作成しておけば、遺産分割協議を行うことなくスムーズに相続手続きを進めることができます。また、必要に応じて生前贈与などの他の方法を組み合わせることで、将来の相続トラブルを未然に防ぐことが可能になります。

当事務所では、このような複雑な相続問題に対し、丁寧なヒアリングに基づき最適な解決策をご提案いたします。遺言書作成によるスムーズな相続手続きや、生前贈与の活用による将来の相続トラブル回避をサポート。各種法的手続きも全面的にお任せください。相続に関する不安をお持ちの方は、ぜひ一度ご相談ください。専門家が親身に対応し、お客様の安心をサポートいたします。

お探しの記事は見つかりましたか?

関連する記事はこちら

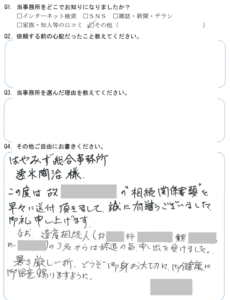

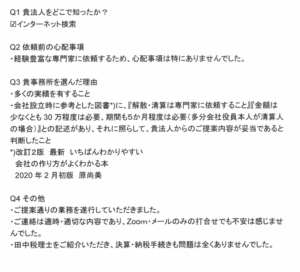

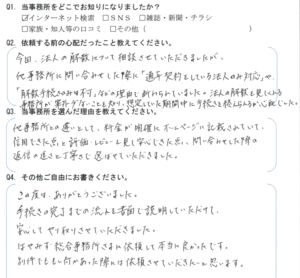

お客様の生の声

コラムカテゴリー

- トップページ

- はやみず総合事務所について

- お客様の生の声

業務内容・サービス紹介

- 法人向けサービス

よくあるご質問

- よくあるご質問

コンテンツ

- プライバシーポリシー

- 求人情報

新着情報

2026/01/20

代表速水が書籍『人はこんなことで破産してしまうのか!』の監修をしました。2025/12/25

減資(資本金減少)の手続きと登記の流れ、節税のメリットを司法書士が徹底解説2025/12/25

年末年始のお知らせ2025/12/21

【司法書士が警告】実家の相続で「絶対にやってはいけない」3つの失敗とは?